Kwalificeert uw vennootschap of eenmanszaak als een actieve familiale onderneming of niet? Het maakt een wereld van verschil bij een overlijden of een schenking van de aandelen. Een correcte analyse en doordachte structurering van uw vennootschap(pen) is dan ook onontbeerlijk.

Het gunstregime voor actieve familiale ondernemingen

In de Vlaamse erfbelasting kunnen actieve familiebedrijven vererven of geschonken worden tegen een gunsttarief.

Volgende tarieven zijn van toepassing:

- Bij vererving van het familiebedrijf:

- 3% bij vererving in rechte lijn en tussen partners

- 7% bij vererving naar andere personen

- Bij schenking van het familiebedrijf: 0%-tarief

Om aanspraak te maken op deze gunstige tarieven dient er wel aan een aantal voorwaarden voldaan te worden. Aan de hand van onze beslissingsboom die u hier terugvindt kan u reeds een eerste analyse maken of uw vennootschap voldoet aan de gestelde voorwaarden of niet.

Actief of niet actief: een wereld van verschil!

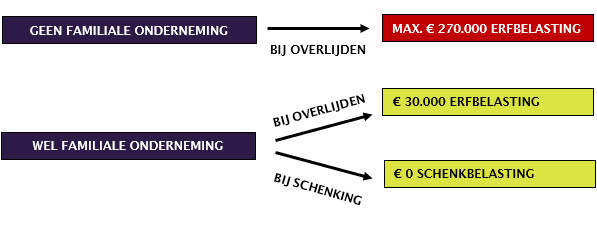

Het belang van het al dan niet kwalificeren als een actieve familiale onderneming mag niet onderschat worden. Onderstaand voorbeeld illustreert dit.

Ann is aandeelhouder van een patrimoniumvennootschap die, naast het beheren van onroerende goederen, geen andere activiteiten heeft. De vennootschap kwalificeert dus niet als actieve familiale onderneming. De aandelen van de vennootschap kunnen gewaardeerd worden op € 1.000.000.

Indien Ann komt te overlijden zullen de aandelen vererven tegen de gewone progressieve tarieven in de erfbelasting. Rekening houdende met het hoogste tarief in rechte lijn en tussen partners van 27% betekent dit dat er bij het overlijden van Ann tot € 270.000 aan erfbelasting verschuldigd zal zijn op de aandelen van haar vennootschap.

De kaarten liggen anders mocht de vennootschap, naast de verhuur van vastgoed, een eigen commerciële activiteit hebben, zelfs al is die beperkt ten opzichte van het geheel. In dat geval kwalificeert de vennootschap van Ann wel als actieve familiale onderneming en zou bij een vererving van de aandelen wél het gunsttarief van 3% in de erfbelasting van toepassing kunnen zijn. Hierdoor zou de erfbelasting nog slechts € 30.000 bedragen.

Belangrijk is dan wel dat aan de overige toepassingsvoorwaarden is voldaan. Zo moet er rekening mee gehouden worden dat als de boekwaarde van de gebouwen te hoog én de personeelskosten te laag uitvallen ten opzichte van het balanstotaal, de gunstregeling alsnog niet van toepassing zal zijn. Bovendien moet er gedurende 3 jaar na het overlijden van Ann een verderzetting van een activiteit zijn.

Ann zou reeds bij leven kunnen overgaan tot de schenking van haar aandelen (aan haar partner of kinderen). Als de (patrimonium)vennootschap niet kwalificeert als actieve familiale onderneming, dan kon Ann tot eind 2020 de schenking organiseren voor een notaris in Nederland (de zgn. ‘kaasroute’). Op de schenking waren dan geen schenkingsrechten verschuldigd, doch Ann moest wel 3 jaar in leven blijven alvorens de aandelen successievrij waren.

Deze mogelijkheid bestaat anno 2021 echter niet meer. De schenking is verplicht registreerbaar is België wat, in het geval van een passieve patrimoniumvennootschap, resulteert in de heffing van 3% schenkingsrechten. Is de vennootschap daarentegen actief, dan kan de schenking plaatsvinden met een vrijstelling van schenkingsrechten, en zonder dat een driejaarsperiode moet overbrugd worden.

Ook hier moet wel rekening worden gehouden met de criteria inzake boekwaarde van de gebouwen de personeelskosten. Ten slotte moet er ook een activiteit worden verdergezet gedurende minstens 3 jaar na de schenking (wat in veel gevallen een stuk makkelijker is dan een verderzetting na een overlijden).

Het mag duidelijk zijn dat het wel of niet in aanmerking komen voor de gunsttarieven voor actieve familiale ondernemingen een aanzienlijke slok op de borrel scheelt voor de belastingdruk die gepaard gaat met een familiale overdracht van uw onderneming. Een doordachte structurering van de activiteiten binnen een vennootschappenstructuur loont dan ook de moeite.

Zorg tijdig voor een plan aangaande de overdracht van uw onderneming!

Het gunstregime voor familiale vennootschappen is een belangrijk middel voor successieplanning. Iedere ondernemer dient er zich dan ook van te vergewissen of zijn onderneming als een actieve familiale vennootschap kwalificeert of niet. Wanneer problemen tijdig gedetecteerd worden kan een wijziging in de structuur van de vennootschap(pengroep) vaak soelaas brengen. Een gedegen plan voor de overdracht van uw onderneming is dan ook onontbeerlijk.

Heeft u vragen over het gunstregime voor actieve familiale ondernemingen? Of wenst u begeleiding bij de overdracht van uw familiebedrijf? Neem dan hier vrijblijvend contact op met het team van Lemon Consult. Wij helpen u graag verder.

Steve Bossuyt

Expert fiscale en familiale planning

Een vraag over dit artikel? Stel ze hier aan de auteur.