Wanneer u de partner van uw leven hebt gevonden, staat u best even stil bij de juridische vorm waaronder u zal samenleven. Deze keuze heeft immers belangrijke gevolgen voor uw fiscale en financiële situatie.

Juridisch gezien bestaan er drie vormen van samenwonen:

- Feitelijk samenwonen

- Wettelijk samenwonen

- Huwen

De keuze voor de ene of de andere vorm heeft gevolgen voor zowel uw vermogen, uw fiscaliteit, uw pensioen als uw nalatenschap. Een overzicht.

- Invloed op uw vermogen

Gehuwden hebben de mogelijkheid om de eigendomsrechten van hun bezittingen te regelen via hun huwelijksstelsel. Zij kunnen kiezen uit het wettelijk stelsel, het stelsel van scheiding van goederen (eventueel met verrekening van aanwinsten) en het stelsel van algehele gemeenschap.

Het wettelijk stelsel kent drie vermogens: het eigen vermogen van elke echtgenoot, waartoe de goederen behoren die men reeds bezat voor het huwelijk, de goederen die tijdens het huwelijk om niet (bijvoorbeeld door schenking of erfenis) zijn verkregen en goederen met een persoonlijk karakter. De beroepsinkomsten en de inkomsten van de eigen goederen behoren tot het gemeenschappelijk vermogen.

Bij een stelsel van scheiding van goederen zijn er slechts twee vermogens: het eigen vermogen van elke echtgenoot. In vergelijking met het wettelijk stelsel blijven ook de beroepsinkomsten en inkomsten van eigen goederen eigendom van diegene die ze ontvangt. De zuivere scheiding van goederen kan conventioneel worden gemilderd door een beding van verrekening van aanwinsten.

Bij een stelsel van algehele gemeenschap tenslotte zijn, behoudens enkele uitzonderingen, alle goederen gemeenschappelijk.

Echtgenoten kunnen van deze regeling afwijken en hun vermogensrechten verder moduleren in een huwelijkscontract.

Voor samenwonenden geldt een regeling die gelijkaardig is aan het stelsel van scheiding van goederen bij gehuwden. Elk behoudt zijn eigen goederen (en inkomsten). Goederen die samen werden verworven behoren hun toe in onverdeeldheid.

Samenwonenden kunnen specifieke voorwaarden van het samenwonen regelen in een samenlevingscontract, zoals de organisatie van het gezin en een aantal gevolgen van het samenwonen voor het bezit.

- Invloed op uw personenbelasting

Op het vlak van de personenbelasting geldt een volledige gelijkschakeling tussen gehuwden en wettelijk samenwonenden. Zo zal er onder meer een gemeenschappelijke aangifte zijn in de personenbelasting.

De fiscale voordelen die gehuwden hebben, gelden tevens voor wettelijk samenwonenden. Zo kan gebruik worden gemaakt van het huwelijksquotiënt (of samenwoningsquotiënt). Deze fiscale techniek is nuttig wanneer één van de partners geen of slechts geringe beroepsinkomsten ontvangt. In dat geval wordt een deel van het inkomen van andere partner ‘automatisch’ aan toegerekend aan de partner met geen of weinig beroepsinkomsten. Zo kan een deel van de inkomsten tegen een lager tarief worden belast.

Onroerende inkomsten worden belast bij de partner die ze werkelijk heeft verkregen. Bij gehuwden onder het stelsel van scheiding van goederen en wettelijk samenwonenden is dit de eigenaar zelf, bij gehuwden onder een gemeenschapsstelsel zijn dit beide echtgenoten, ieder voor de helft.

Feitelijk samenwonenden worden fiscaal als alleenstaanden aangemerkt. Dit betekent dat zij o.a. elk afzonderlijk aangifte doen in de personenbelasting en zij geen gebruik kunnen maken van het huwelijksquotiënt. Onroerende inkomsten worden belast bij die partner die eigenaar is van het betrokken onroerend goed.

- Invloed op uw pensioen

Wat betreft de berekening van het wettelijke pensioen is er in beginsel geen verschil tussen gehuwden en samenwonenden. Het pensioen waarop men recht heeft, wordt immers berekend per partner, ongeacht of men getrouwd, samenwonend of alleenstaand is. Hebben beide partners een loopbaan achter de rug, dan hebben ze beiden recht op een eigen rustpensioen.

Gehuwden waarvan slechts één van de partners gewerkt heeft of waarvan één van hen een beperkte carrière achter de rug heeft, hebben echter wel een voordeel ten opzichte van een samenwonend koppel in een gelijkaardige situatie. Omdat het pensioen van ene partner zeer beperkt kan zijn, kan men in aanmerking komen voor een gezinspensioen. Dit betekent dat het pensioen als alleenstaande (van de partner met een normale loopbaan) verhoogd wordt met een toeslag van 25%. Men verkrijgt automatisch het meest voordelig van de twee: een gezinspensioen of twee afzonderlijke pensioenen. Wettelijk en feitelijk samenwonenden hebben daarentegen geen recht op een gezinspensioen.

Bij gehuwden heeft de langstlevende echtgenoot onder bepaalde voorwaarden recht op een overlevingspensioen. Dit is een pensioen dat uitgekeerd wordt aan de overlevende echtgenoot naar aanleiding van de gepresteerde arbeid van de overledene. Wettelijk en feitelijk samenwonenden daarentegen hebben geen recht op een overlevingspensioen indien één van de partners komt te overlijden.

- Invloed op het erfrecht en de erfbelasting

Door te huwen zal de langstlevende echtgeno(o)t(e) een erfrecht hebben in de nalatenschap van de eerststervende, met name ten belope van het vruchtgebruik van de volledige nalatenschap indien er afstammelingen zijn. Zijn er geen afstammelingen, maar wel ouders of broers/zussen, dan erft de langstlevende echtgeno(o)t(e) de volle eigendom van het aandeel van de eerststervende in het gemeenschappelijk vermogen en in het onverdeelde vermogen waarvan de echtgenoten exclusief eigenaar zijn en het vruchtgebruik over de eigen goederen van de overledene.

Bovendien zal de langstlevende ook reservatair erfgenaam zijn in plaats van gewone erfgenaam: zijn/haar reserve zal gelijk zijn aan de helft in vruchtgebruik over de ganse nalatenschap. Daarin is in elk geval de ganse gezinswoning en de huisraad begrepen, ook al overtreft de waarde van dit vruchtgebruik de helft van de waarde van het vruchtgebruik van de nalatenschap.

Van het wettelijk erfrecht kan afgeweken worden via het huwelijkscontract. Het meest sprekende voorbeeld hiervan is zonder twijfel de mogelijkheid voor gehuwden met een gemeenschapsstelsel om in hun huwelijkscontract te voorzien in een zogenaamd verblijvingsbeding (ook wel beding “langst leeft al” genaamd). Dergelijk beding zorgt ervoor dat bij overlijden van één der gehuwde partners, de langstlevende partner in principe de volle eigendom krijgt van de ganse huwelijksgemeenschap, zonder dat de gemeenschappelijke kinderen deze toebedeling kunnen laten inkorten.

De langstlevende wettelijk samenwonende partner erft op grond van de wet enkel het vruchtgebruik van de gezinswoning en het daarin aanwezige huisraad. De langstlevende wettelijk samenwonende partner krijgt, in tegenstelling tot de langstlevende echtgenoot, echter geen reservatair recht op de gezinswoning. De wettelijk samenwonende partner kan men dus volledig onterven via testament.

De feitelijk samenwonende heeft geen rechten in de nalatenschap van zijn partner. Opdat de feitelijk samenwonende partner goederen zou erven, dient een testament te worden opgemaakt.

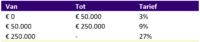

Op vlak van (Vlaamse) erfbelasting genieten zowel, gehuwden, wettelijk samenwonenden als feitelijk samenwonenden van de tarieven tussen partners. Voor feitelijk samenwonenden gelden deze tarieven pas indien zij ten minste één jaar ononderbroken samenwoonden en een gemeenschappelijke huishouding voerden. De tarieven zien er als volgt uit:

De langstlevende echtgenoot of wettelijk samenwonende partner betalen geen erfbelasting meer op de gezinswoning. In het geval van feitelijk samenwonenden, wanneer zij tot elkaars nalatenschap komen, moeten de partners drie jaar samengewoond hebben en een gemeenschappelijke huishouding gevoerd hebben om van de vrijstelling te kunnen genieten.

Sinds 1 september 2018 geldt er ook een partnervrijstelling op het roerend vermogen. De eerste schijf van € 50.000 euro van de roerende goederen die toekomen aan de partner is vrijgesteld van erfbelasting.

Inge Veldeman

Expert estate planning