Ondernemers die met meerdere vennootschappen werken kennen wellicht het probleem: wanneer de ene vennootschap winst maakt en de andere verlies, dan kunnen deze niet tegen elkaar afgezet worden. Er zal door de winstgevende vennootschap steeds vennootschapsbelasting betaald worden op de door haar gemaakte winst. Daar komt nu verandering in.

Schets van de problematiek

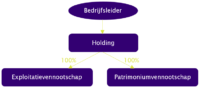

Voorbeeld: een KMO-bedrijfsleider houdt alle aandelen aan van een holdingvennootschap. Deze holding bezit op haar beurt alle aandelen van 2 dochtervennootschappen, een exploitatievennootschap en een patrimoniumvennootschap (*). Een dergelijke structuur komt regelmatig voor in KMO-middens.

(*) we maken abstractie van de veel voorkomende situatie waarbij de bedrijfsleider, om vennootschapsrechtelijke redenen, zelf 1 aandeel van de exploitatie- en patrimoniumvennootschap aanhoudt.

Stel dat de exploitatievennootschap een winst maakt van € 150.000, terwijl de patrimoniumvennootschap een verlies heeft van € 50.000 (bijvoorbeeld door de hoge afschrijvingskosten). De holding heeft een nulresultaat.

De exploitatievennootschap zal vennootschapsbelasting betalen op haar resultaat van € 150.000, zijnde € 44.370 (berekend tegen het huidige basistarief van 29,58%).

Nochtans wordt er, economisch bekeken, binnen de volledige vennootschappengroep slechts een resultaat gerealiseerd van € 100.000. Op fiscaal vlak kan het verlies van de patrimoniumvennootschap echter niet in mindering worden gebracht van de winst van de exploitatievennootschap. De patrimoniumvennootschap zal haar verlies weliswaar kunnen overdragen naar latere jaren, om zo te compenseren met toekomstige winsten, maar dit kan een werk van lange adem zijn.

De oplossing: fiscale consolidatie

In het licht van het veelbesproken zomerakkoord van 2017 heeft de federale regering beslist om in de geschetste context een fiscale consolidatie (verliescompensatie) mogelijk te maken. Daardoor kan de winst van de exploitatievennootschap gecompenseerd worden met het verlies van de patrimoniumvennootschap.

Er zal in het voorbeeld dus vennootschapsbelasting betaald worden op een globaal resultaat van € 100.000, in plaats van € 150.000. Hierdoor zal er € 14.790 minder vennootschapsbelasting betaald worden.

De nieuwe regeling is van toepassing vanaf aanslagjaar 2020, verbonden aan een belastbaar tijdperk dat ten vroegste aanvangt op 1 januari 2019. Voor vennootschappen die hun boekhouding voeren per kalenderjaar, betekent dit dat de winsten en verliezen die sinds 1 januari 2019 gemaakt worden met elkaar kunnen gecompenseerd worden.

Wie kan het nieuwe systeem toepassen?

De fiscale consolidatie staat open voor vennootschappen:

- waarvan de ene minstens 90% van de aandelen aanhoudt van de andere (moeder- en dochtervennootschappen)

of

- waarvan de aandelen van beide vennootschappen voor minstens 90% wordt aangehouden door eenzelfde vennootschap (zustervennootschappen, cfr. het aangehaalde voorbeeld).

Deze minimumdeelnemingen moeten reeds minstens 5 jaar bestaan, vooraleer men gebruik kan maken van het nieuwe systeem.

Daarnaast worden een aantal specifieke vennootschappen van de maatregel uitgesloten. De meest in het oog springende zijn vennootschappen die een onroerend goed ter beschikking stellen aan een bedrijfsleider.

Hoe gaat een en ander in z’n werk?

Fiscaaltechnisch wordt de fiscale consolidatie mogelijk via een systeem van groepsbijdragen.

Dit houdt in dat de winstgevende vennootschap (een gedeelte van) haar winst kan overdragen aan de verlieslatende vennootschap (de groepsbijdrage). De winstgevende vennootschap kan de groepsbijdrage aftrekken van haar resultaat, waardoor haar belastbare basis vermindert. De verlieslatende vennootschap van haar kant neemt de groepsbijdrage op in haar belastbare basis, zodat haar overdraagbaar verlies vermindert.

Belangrijk: de groepsbijdrage moet door de winstgevende vennootschap niet effectief betaald worden aan de verlieslatende vennootschap. De winstgevende vennootschap moet enkel een ‘vergoeding’ aan de verlieslatende vennootschap betalen, die gelijk is aan de belasting die zij hiermee uitspaart. In ons voorbeeld zou het dus gaan om een te betalen vergoeding van € 14.790. Deze vergoeding compenseert de vermindering van het overdraagbaar verlies in hoofde van de verlieslatende vennootschap, en dient ter bescherming van minderheidsaandeelhouders.

De exacte modaliteiten worden vastgelegd in een groepsbijdrage-overeenkomst tussen beide vennootschappen. Deze overeenkomst moet jaarlijks hernieuwd worden. Er kan dan jaar na jaar bekeken worden of men van het systeem gebruik wenst te maken.

Herkent u zich in het geschetste voorbeeld en wenst te weten of u in aanmerking komt voor de fiscale consolidatie? Neem dan zeker contact met ons op. Samen kunnen we nagaan hoe de nieuwe maatregel kan ingepast worden in uw persoonlijk fiscaal en financieel plan!

Dieter Bossuyt

Belastingconsulent