Schenken van vastgoed: opgelet voor de valkuilen!

Laat je bij je overlijden vastgoed na aan je kinderen, dan kunnen de tarieven in de Vlaamse erfbelasting al snel oplopen tot 27%. Met een schenking van je vastgoed, desgewenst met voorbehoud van vruchtgebruik, kan je de erfbelasting gevoelig doen dalen. Maar daarbij is het belangrijk om aandacht te hebben voor de gevolgen die zo’n schenking met zich mee kan brengen.

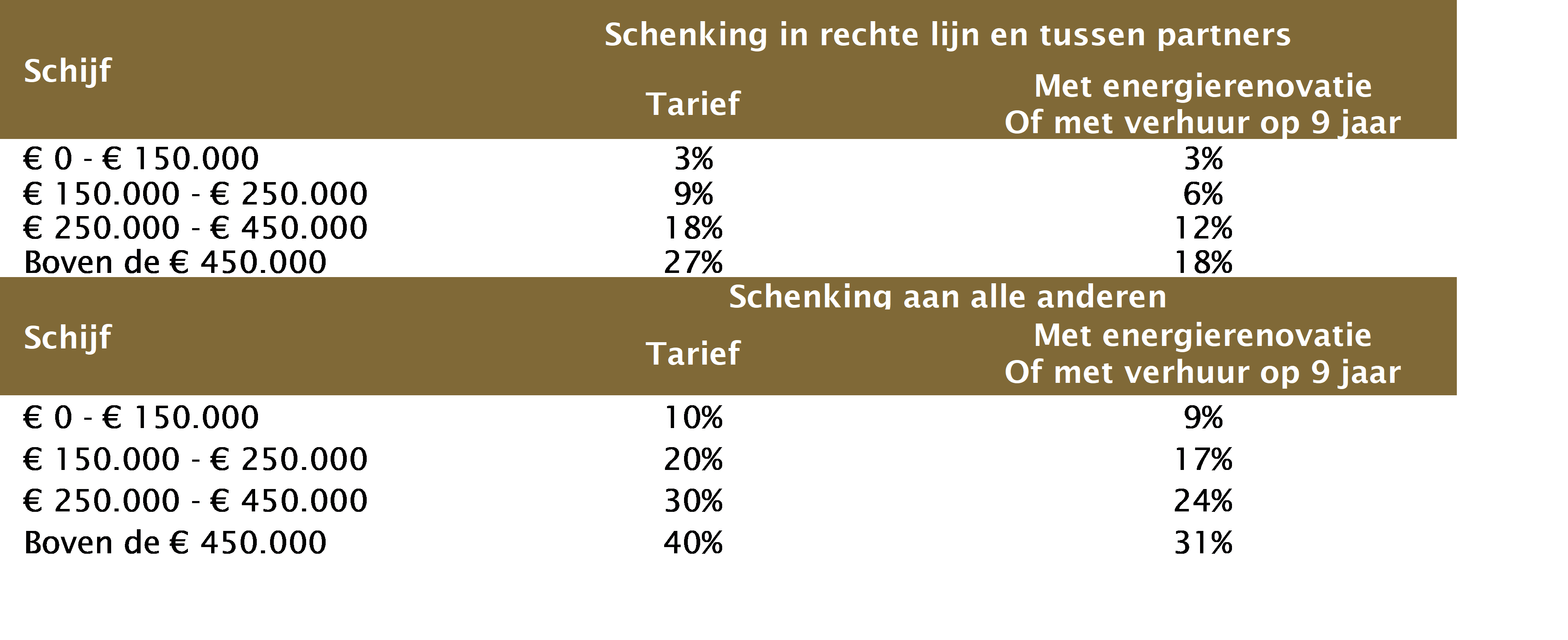

Tarieven

Wie vastgoed schenkt moet bij de notaris passeren. Naar aanleiding van de registratie van de schenkingsakte zal er schenkbelasting verschuldigd zijn op de waarde in volle eigendom, ook al wordt enkel de blote eigendom geschonken. De schenkbelasting is progressief, de tarieven klimmen dus op naarmate de waarde van het geschonken goed toeneemt.

De tarieven in rechte lijn (ouders aan (klein)kinderen) en tussen partners zien er als volgt uit (te berekenen per schenker en per begiftigde):

Voor schenkingen van € 50.000 tot € 450.000 per schenker en per begiftigde zijn de tarieven van de schenkbelasting aanzienlijk lager dan de tarieven van de erfbelasting. Schenken kan bijgevolg een aanzienlijke besparing opleveren.

Zo kunnen bijvoorbeeld twee ouders aan hun twee kinderen een gemeenschappelijke woning ter waarde van € 600.000 schenken aan een tarief van 3%. In dit geval zijn er immers vier schenkingen. Vader schenkt zijn helft van de woning, zijnde € 300.000, aan zijn twee kinderen. Dit zijn twee schenkingen van

€ 150.000 aan elk kind aan 3%. Hetzelfde geldt voor moeder. Bij een dergelijke schenking moet bijgevolg € 18.000 schenkbelasting worden betaald.

Ook de tarieven tussen andere personen zijn aanzienlijk lager dan de tarieven van de erfbelasting:

In de erfbelasting lopen de tarieven tussen broers en zussen en tussen andere personen op tot 55% vanaf € 75.000.

Voorbehoud van vruchtgebruik

Om ook na de schenking levenslang in de woning te kunnen blijven wonen of de huurinkomsten te ontvangen, kan je bij de schenking het vruchtgebruik voorbehouden en enkel de blote eigendom schenken.

Bij je overlijden zal het vruchtgebruik uitdoven en bekomt de begiftigde de volle eigendom van het geschonken onroerend goed zonder daarop nog erfbelasting verschuldigd te zijn.

Overlijden binnen de 3 jaar

Bij een overlijden binnen de 3 jaar na de schenking zal er met de waarde van de schenking wel nog rekening worden gehouden om de erfbelasting op de overige onroerende goederen te berekenen. De geschonken goederen zelf worden dan niet meer belast, maar voor de overige onroerende goederen die nog in nalatenschap vallen wordt er een ‘opduweffect’ gecreëerd. De overige onroerende goederen blijven belast aan de hogere tarieven in de erfbelasting alsof er geen schenking heeft plaatsgevonden. Pas na verloop van 3 jaar wordt geen rekening meer gehouden met de geschonken onroerende goederen en zijn de laagste tarieven van de erfbelasting van toepassing bij een overlijden.

Optimaliseren van de schenkbelasting

Verder bestaan er nog een aantal mogelijkheden om de schenkbelasting op onroerende goederen zo laag mogelijk te houden.

Schenken en renoveren of verhuren op lange termijn

In het Vlaams gewest kan je van een verminderd tarief genieten indien de begiftigde de woning energiezuiniger maakt of verhuurt voor minstens 9 jaar. Bij een schenking aan je kinderen bijvoorbeeld bedraagt het maximaal tarief dan 18% in plaats van 27%.

Van zodra de begiftigde aantoont, aan de hand van facturen van aannemers, dat hij aan de woning voor minimaal € 10.000 (exclusief btw) werken heeft laten uitvoeren om de woning energiezuiniger te maken, zal hij het verschil tussen het reeds betaalde gewone tarief en het verminderd tarief kunnen terugkrijgen. Het gaat hier om bijvoorbeeld dak-, zolder-, of spouwmuurisolatie, plaatsen van dubbel glas, zonnepanelen,…). De teruggave moet aangevraagd worden binnen de zes maanden na het verstrijken van het vijfde jaar na de schenkingsakte.

De begiftigde kan ook een teruggave krijgen indien hij de woning binnen de drie jaar na de schenking verhuurt voor minstens negen jaar. Het huurcontract moet geregistreerd zijn en er moet een conformiteitsattest kunnen voorgelegd worden waaruit blijkt dat de woning voldoet aan de minimale kwaliteitseisen.

De teruggave moet aangevraagd worden binnen de zes maanden na het verstrijken van het derde jaar na de schenkingsakte.

Schenken in schijven om de drie jaar

De schenkbelasting kan verder gedrukt worden door een spreiding van de schenking in de tijd. Indien je tussen de schenkingen minimaal 3 jaar tijd laat zal de schenkbelasting telkens opnieuw berekend worden vertrekkende van het laagste tarief. Zo zou je bij een schenking aan je kinderen telkens om de drie jaar

€ 150.000 per kind kunnen schenken aan een tarief van 3%.

Opgelet met nieuwe verplichtingen

Asbestattest

Sinds eind 2022 is de opmaak van een asbestattest verplicht indien een woning of gebouw wordt overgedragen dat vóór 2001 werd gebouwd. Een asbestattest is nodig voor iedere overdracht naar een nieuwe eigenaar en dus ook bij een schenking (in volle of in blote eigendom) aan je kinderen.

EPC

Sinds 1 mei 2023 moet er een EPC zijn bij alle vormen van notariële overdrachten in volle eigendom van residentiële panden. Voor schenkingen aan kinderen van een woning of appartement in blote eigendom zal dus geen EPC vereist zijn.

Renovatieplicht

Sinds 1 januari 2023 geldt er een renovatieplicht voor residentiële gebouwen met een EPC-label E of F die worden overgedragen. Deze woningen en appartementen moeten binnen de 5 jaar na de overdracht verplicht gerenoveerd worden naar label D of beter. Dit moet bewezen worden met een nieuw EPC.

De verplichting geldt enkel voor notariële overdrachten in volle eigendom. Door enkel de blote eigendom te schenken aan de kinderen, ontsnappen zij aan de renovatieplicht.

Aandacht voor fiscale gevolgen

Vaak is het aangewezen om pas te starten met schenken van vastgoed nadat je kinderen een eigen woning hebben aangekocht teneinde te vermijden dat zij bepaalde fiscale voordelen zouden verliezen bij de aankoop van hun enige en eigen woning.

Woonbonus

Hebben je kinderen een lening lopen voor hun enige eigen woning, dan kan het schenken van vastgoed een impact hebben op het fiscaal voordeel dat zij door hun lening ontvangen. Aangezien er door de schenking niet langer sprake is van de enige woning, kan de verhoging van de korf die zij gedurende de eerste

10 jaar van de lening genieten, wegvallen.

Verlaagd tarief bij latere aankoop eigen woning

Wie een eerste eigen woning aankoopt, kan onder bepaalde voorwaarden genieten van het verlaagd tarief van 3% (in plaats van 12%) registratiebelasting.

Om aanspraak te kunnen maken op het verlaagde tarief mag men o.a. geen volledige en volle eigenaar zijn van een andere woning of bouwgrond. Het bezit van de blote eigendom van één of meer onroerende goederen, zal een latere aankoop van een eigen woning aan het tarief van 3% niet verhinderen.

Verlaagd btw-tarief ingeval van sloop en herbouw

Het optrekken van een nieuwbouwwoning is in principe onderworpen aan een BTW-tarief van 21%. Gaat het echter om de afbraak van een bestaand gebouw en de oprichting van een woning (‘afbraak en herbouw’) bestemd om te gebruiken als eigen woning, dan is het BTW-tarief onder bepaalde voorwaarden verlaagd naar 6%.

Indien een kind later van deze BTW-verlaging voor sloop en herbouw gebruik zou willen maken, of er recent gebruik van zou hebben gemaakt, dan moet er met volgende zaken rekening worden gehouden:

- Op het moment van de eerste ingebruikname of inbezitneming van de nieuwe woning mag je kind geen andere woning bezitten, zelfs niet in blote eigendom.

- Tot 31 december van het 5de jaar volgend op het jaar van de eerste ingebruikname of inbezitneming mag je kind ook geen andere woning (zelfs niet in blote eigendom) bezitten.

Het bezit van een ander onroerend goed dan een woning (handelspand, garage, bouwgrond,…), vormt geen belemmering.

Dana Vandaele

Expert familiale planning